Rapport : Franc fort, emploi stable : la Suisse face aux turbulences mondiales

Introduction

En ce mois d’avril 2025, le franc suisse connaît une envolée historique. Plus fort que jamais face à l’euro, à son plus haut niveau depuis plus d’une décennie face au dollar, il confirme son statut de valeur refuge en période d’incertitude. Alors que les grandes puissances mondiales naviguent entre tensions politiques et ralentissements économiques, la Suisse semble, une fois encore, tirer son épingle du jeu.

Mais derrière cette apparente solidité monétaire se cache un équilibre plus complexe. Car si le franc fort est synonyme de confiance et de stabilité pour les investisseurs, il représente aussi un défi stratégique majeur pour l’économie réelle suisse, en particulier pour ses exportateurs.

Ce que disent les chiffres

Le renforcement du franc suisse ne repose pas sur une impression, mais sur une dynamique monétaire chiffrée, observable et sans précédent depuis plus d’une décennie.

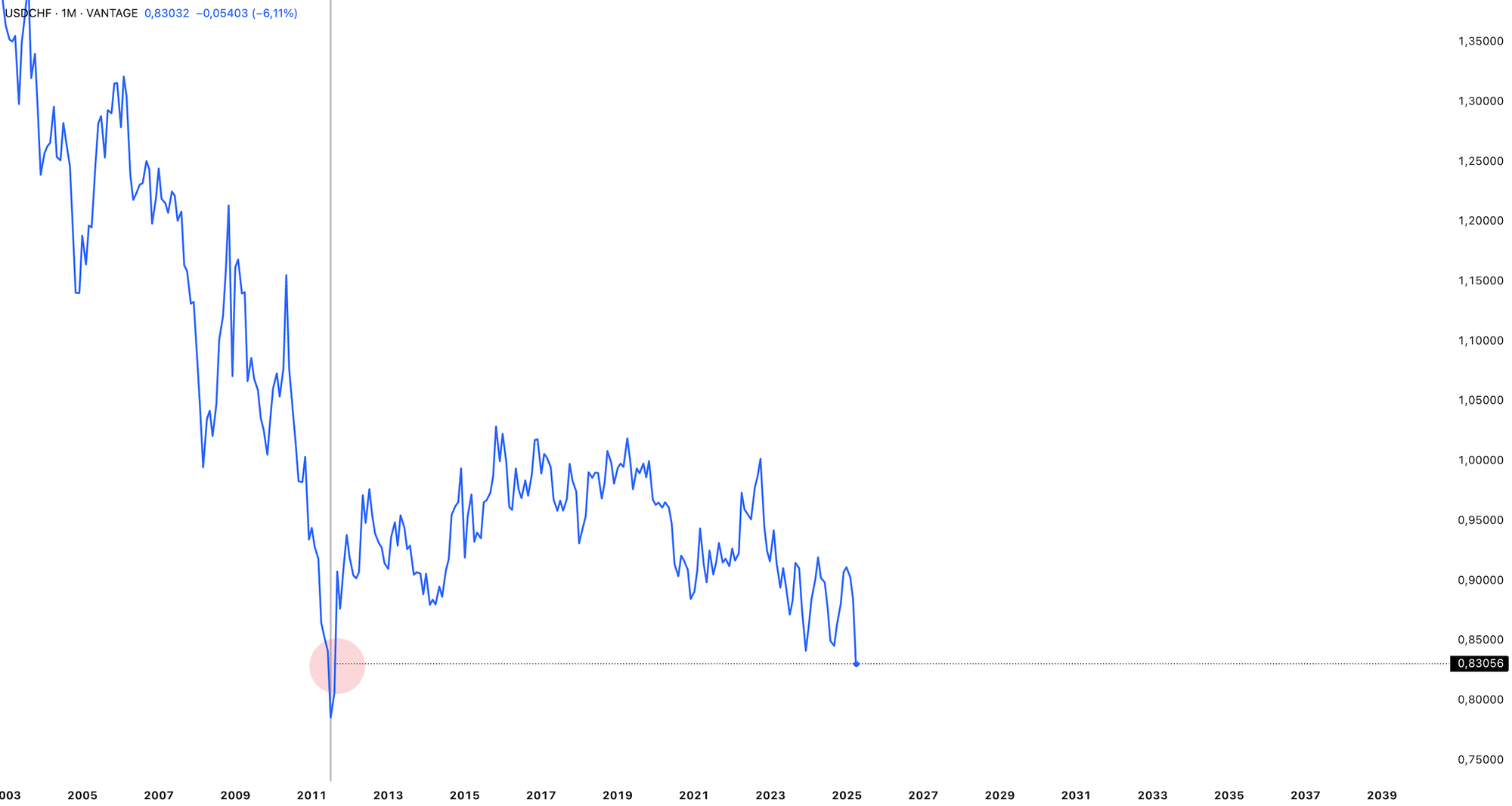

Taux de change historique

- EUR/CHF : le franc est passé sous le seuil symbolique de 0.95 CHF pour 1 euro, atteignant un niveau qui n’avait presque jamais été observé.

- USD/CHF : le dollar américain s’échange actuellement autour de 0.84 CHF, soit une baisse de plus de 10 % depuis janvier, aussi la plus importante depuis 2011, soit, depuis plus d'une décennie.

Cette appréciation rapide reflète une fuite vers la qualité. Le franc est considéré comme une monnaie refuge, notamment dans le contexte actuel d’incertitude politique aux États-Unis et de tensions géoéconomiques avec la Chine.

Impact sur les exportations suisses

Selon les données du Secrétariat d’État à l’économie (SECO), les exportations suisses ont stagné au T1 2025, avec un recul notable dans les secteurs de la pharmacie (-2.8 %) et de l’horlogerie (-3.4 %), deux piliers de l’économie suisse fortement exposés à l’étranger.

Les entreprises signalent une baisse de compétitivité sur les marchés internationaux, notamment en Asie et en Amérique du Nord.

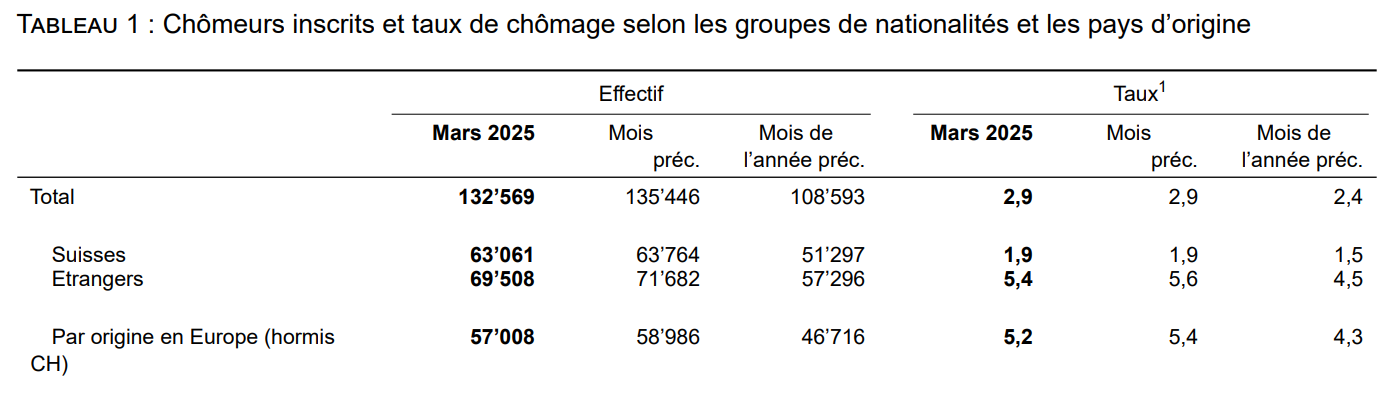

Situation de l’assurance chômage : une stabilité relative

En 2024, la caisse d’assurance-chômage suisse a enregistré un excédent de 1,4 milliard CHF, contre 2,8 milliards en 2023.

Le taux de chômage reste bas, environ 2 % début 2025, témoignant d’une stabilité du marché du travail, malgré les premières tensions dans certains secteurs industriels.

La Suisse bénéficie d’une situation de quasi-plein emploi et d’un bon niveau de consommation intérieure. Mais ce socle reste fragile si les entreprises exportatrices commencent à réduire la cadence.

Lecture stratégique

La vigueur actuelle du franc suisse peut sembler rassurante au premier abord. Elle incarne la solidité financière du pays, son attractivité et la confiance des investisseurs mondiaux. Mais cette situation n’est pas sans contrepartie...

Le franc suisse : une monnaie qui rassure… mais qui coûte

Le franc suisse est perçu comme l’un des actifs les plus sûrs au monde, au même titre que l’or ou les obligations d’État américaines. En période d’incertitude géopolitique ou de volatilité sur les marchés, les capitaux affluent vers la Suisse.

➕ Ce que cela apporte :Une monnaie stable qui protège le pouvoir d’achat.Une inflation limitée.Un renforcement de la crédibilité économique suisse.

➖ Mais aussi des coûts :Un produit suisse devient mécaniquement plus cher pour un acheteur étranger.Les marges des exportateurs sont comprimées, en particulier dans les secteurs clés comme la pharma, l’horlogerie ou la mécanique de précision.Un risque de désindustrialisation lente si la situation perdure.

Une économie exposée aux marchés mondiaux

La Suisse n’est pas une île. En tant que pays fortement exportateur (près de 65 % du PIB selon l’OMC), elle dépend de sa capacité à vendre ses produits à l’étranger.

Par exemple si une montre suisse vendue à 1 000 euros devient plus difficile à écouler si 1 000 euros ne couvrent plus le même revenu en francs. On peut donc en déduire que les PME qui exportent en zone euro peuvent voir leur carnet de commandes chuter, avec des répercussions sur l’emploi local.

Un équilibre délicat pour la BNS et les décideurs suisses

La Banque nationale suisse (BNS) se retrouve face à un dilemme :

➤ Intervenir une nouvelle fois sur le marché pour freiner le franc ? Cela pourrait provoquer une inflation importée.

➤ Ne rien faire ? Cela expose les entreprises à une perte de compétitivité.

Les marges de manœuvre sont étroites, surtout dans un contexte où la BNS a déjà réduit ses taux à plusieurs reprises, comme nous l'avons analysé, pour contenir l’appréciation du franc ces dernières années.

Alors, quoi penser ?

Le franc fort est le reflet d’une économie suisse solide, indépendante et attractive. Mais c’est aussi un test de résilience pour notre tissu industriel, nos exportateurs et notre capacité d’adaptation monétaire.

La question n’est donc pas seulement “jusqu’où montera le franc ?”

Mais surtout : “Combien de temps l’économie réelle suisse pourra-t-elle absorber ce choc de compétitivité ?”...

Impacts concrets pour la Suisse

Loin des courbes de change et des analyses macroéconomiques, la montée du franc suisse a des effets tangibles sur le terrain. Pour les entreprises, les citoyens et les institutions, cette situation redessine les équilibres et fait émerger de nouveaux défis.

Pour les entreprises : pression sur les marges et incertitudes à l’export

Les sociétés suisses qui exportent vers l’Europe ou les États-Unis sont les premières impactées. La simple variation du taux de change peut faire basculer une vente de rentable à déficitaire.

Par exemple, pour une PME vaudoise spécialisée dans les pièces mécaniques qui exporte 70 % de sa production vers l’Allemagne. Un euro faible réduit automatiquement sa marge. Aussi, des groupes comme Swatch, Roche ou Nestlé doivent réviser leurs stratégies de prix et repenser la localisation de certaines unités de production.

Les risques identifiés seraient donc un potentiel gel des embauches, une baisse des investissements, voire même la délocalisation partielle de certaines entreprises. On pourrait aussi envisager une perte de parts de marché à l’international face à des concurrents européens ou asiatiques plus compétitifs.

Pour les citoyens : un pouvoir d’achat protégé, mais un tissu économique exposé

Un franc fort limite la hausse des prix sur les produits importés (électronique, carburant, denrées alimentaires), ce qui soutient indirectement le pouvoir d’achat des ménages.

En tant que citoyen Suisse, les gains sont donc tangibles. On peut notifier une inflation moins marquée sur les bien importés ou même davantage de valeur sur les dépenses en vacances à l’étranger ou les achats en ligne transfrontaliers.

Il existe quand même un risque sous certains aspects. Notamment la détérioration de l’emploi dans les industries exportatrices ou un ralentissement économique qui pourrait se traduire, à terme, par une stagnation des salaires ou une hausse du chômage dans certains cantons industriels (par ex. Jura, Neuchâtel, Thurgovie).

Pour les institutions : une stratégie monétaire sur le fil du rasoir

La BNS est contrainte de trouver un équilibre extrêmement délicat entre défense de la stabilité monétaire et soutien à l’économie réelle.

Les enjeux pour la BNS et la Confédération sont multiples. Ils doivent tout mettre en oeuvre pour éviter une spirale déflationniste, maintenir la confiance sans nuire à la compétitivité tout en assurant une communication claire pour ne pas provoquer de panique sur les marchés financiers.

À noter que la BNS pourrait être amenée à intervenir sur le marché des devises ou à revoir ses taux si la situation perdure. Sans oublier le rôle de la Confédération et des cantons qui pourraient ajuster certaines politiques d’aides aux PME si les tensions s’accroissent.

Conclusion... Et la Suisse dans tout ça ?

Le franc suisse brille, mais il éblouit autant qu’il inquiète. Ce symbole de stabilité internationale est aussi le reflet d’un équilibre complexe que la Suisse doit désormais préserver avec finesse.

Si l’appréciation de notre monnaie témoigne de la confiance du monde envers notre modèle économique, elle met aussi en lumière les fragilités de notre tissu productif, fortement exposé à l’extérieur.

Pour résumer, ce que vit la Suisse aujourd’hui, c’est :

Un pouvoir d’achat relativement préservé, mais au prix d’un risque de ralentissement industriel.

Un emploi stable, mais qui dépend de la résistance de nos entreprises exportatrices.

Une politique monétaire prudente, mais de moins en moins armée pour agir sans conséquences collatérales.

Ce qu'il faut retenir :

Le franc fort est un privilège, mais aussi un test stratégique pour notre pays.

Ce n’est pas seulement un enjeu monétaire : c’est une question de positionnement économique à long terme, de vision industrielle, et de solidarité nationale.

Donc, la Suisse ?

Elle est au centre. Pas en spectatrice passive des tensions mondiales, mais comme acteur stratégique d’un modèle économique unique, à la fois robuste, ouvert et vulnérable.

Face au monde, elle devra choisir entre attendre ou anticiper...

Références

- Office fédéral de la statistique (OFS). (2025, avril). Taux de chômage en mars 2025. Consulté sur https://www.arbeit.swiss

- PME.ch. (2025, 10 janvier). Assurance chômage: excédent de recettes de 1,55 milliard en 2024. Consulté sur https://www.pme.ch/latest-news/2025/01/10/assurance-chomage-excedent-de-recettes-de-155-milliard-en-2024-784180-1

- Direction générale du Trésor. (2025, 11 avril). Veille économique et financière – Suisse (4 au 11 avril 2025). Ministère de l’Économie, des Finances et de la Souveraineté industrielle et numérique. Consulté sur https://www.tresor.economie.gouv.fr

- Organisation mondiale du commerce (OMC). (2023). Rapport annuel sur les performances commerciales par pays. Consulté sur https://www.wto.org

- Banque nationale suisse (BNS). (2025). Statistiques monétaires mensuelles et décisions de politique monétaire. Consulté sur https://www.snb.ch